2020年专项附加扣除最新消息:两个渠道可办理,不用“扎推”个人所得税APP

发布时间:2019-12-04阅读数:31803

确认申报2020年度个人所得税专项附加扣除的小伙伴注意了:2019年12月1日,个人所得税APP发布一条重磅消息——“专项附加扣除年度确认消息提醒”!

尊敬的纳税人:

您好!根据政策要求,2020年需要享受专项附加扣除的纳税人,需要进行确认或重新采集。

请及时完成确认或采集,以避免影响2020年专项附加扣除享受。

您可以访问APP渠道【首页】—【确认2020年度专项附加扣除】、或WEB渠道【首页】—【专项附加扣除】—【可填报】—【快捷填报】功能进行确认或重新采集。

若无专项附加扣除信息采集或已完成确认,请忽略此消息!

5哥提醒,这里的APP渠道,指的是“个人所得税APP”;而WEB渠道指的是“自然人办税服务平台”。

换句话说,如果纳税人想确认或申报2020年度专项附加扣除,不用“扎推”个人所得税APP了,可以登陆当地的税务局官网,点击进入“自然人办税服务平台”,同样可确认填报有关信息。

以5哥所在的【浙江省】为例:

第一步:搜索“国家税务总局浙江省税务局”,点击进入官网。

5

第二步:网站头部,有一个“自然人税收管理系统”栏目,点击即可进入“自然人办税服务平台”。

第三步:输入账号、密码及验证码,点击“登录”。

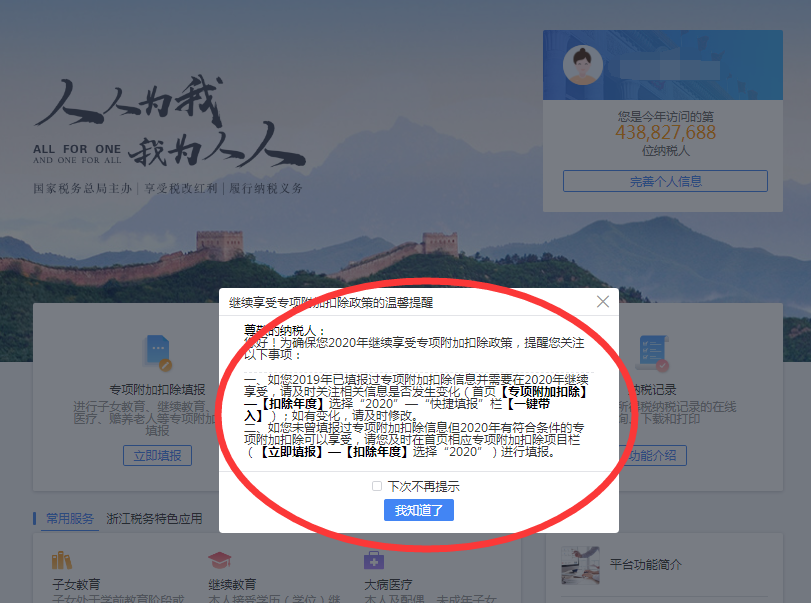

第四步:页面出现一则“继续享受专项附加扣除政策的温馨提醒 ”。

第五步:纳税人需要分清情况,是“确认”、“修改”,还是“填报”。

【情况一】

如果纳税人2019年已填报过专项附加扣除信息并需要在2020年继续享受,请及时关注相关信息是否发生变化。

操作办法:首页—【专项附加扣除】—【扣除年度】选择“2020”—“快捷填报”栏【一键带入】,如有变化,请及时修改。

【情况二】

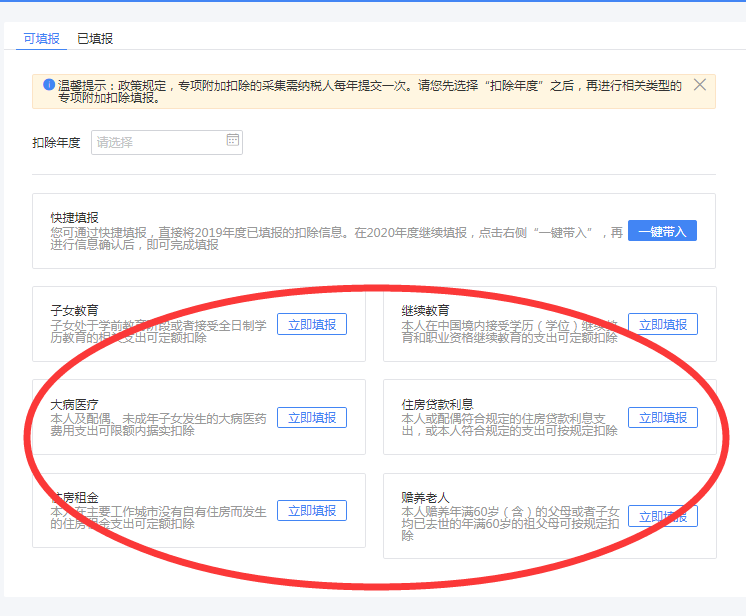

如果纳税人未曾填报过专项附加扣除信息,但2020年有符合条件的专项附加扣除可以享受,请及时在首页相应专项附加扣除项目栏进行填报。

操作办法:首页—【专项附加扣除】—【扣除年度】选择“2020”—选择需要填报的项目,例如:子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人。

以住房租金为例,需要:

(1)录入基本信息:手机号码、电子邮箱、联系地址

(2)录入租房信息:扣除年度、租赁房屋坐落地址、租赁时间段、住房租赁合同编号、出租方类型、主要工作城市(省/市)

(3)选择申报方式:通过扣缴义务人申报或者综合所得年度自行申报

5哥提醒,有扣缴义务人的,尽量选择扣缴义务人来办理。

一般来说,扣缴义务人会先下载纳税人提交的专项附加扣除信息,然后,在个人所得税预扣预缴时申报扣除,非常方便。

选择在个人所得税综合所得汇算清缴申报时享受专项附加扣除的,需要自行向汇缴地主管税务机关报送《个人所得税专项附加扣除信息表》,并在办理汇算清缴申报时扣除。

值得一提是,上周,5哥分享了一篇通过个人所得税APP来确认或申报2020年度专项附加扣除的文章,引起热议。

有纳税人表示,操作流程太复杂了,不确认了,行不行?!

5哥再次强调一下:2019年已填报过专项附加扣除信息,2020年还想继续享受专项附加扣除的纳税人,不确认,真不行!

根据政策规定,纳税人应于每年12月份对次年享受专项附加扣除的内容进行确认。如未及时确认的,次年1月起暂停扣除,待确认后再享受。

附:个税专项附加实际填报常见问题

【子女教育】

问:填报子女教育支出需要符合什么条件?

答:(1)有子女符合以下两个条件之一:①扣除年度有子女满3岁且处于小学入学前阶段;②扣除年度有子女正接受全日制学历教育。(2)同一子女的父亲和母亲扣除比例合计不超过100%。

问:子女教育的扣除在父母之间如何分配?

答:父母可以选择由其中一方按扣除标准的100%扣除,即一人每月1000元扣除,也可以选择由双方分别按扣除标准的50%扣除,即一人每月500元扣除。只有这两种分配方式。

问:对于存在离异重组等情况的家庭子女而言,该如何享受政策?

答:由子女父母双方协商决定。一个孩子总额不能超过1000元/月,扣除人不能超过2个。

问:何时填写教育终止时间?

答:子女因就业或其他原因不再继续接受全日制学历教育时填写。当前受教育阶段毕业,但还会继续接受全日制学历教育的无需填写。个人从填报的教育终止时间次月起,不能再继续享受该子女的此项扣除。

【继续教育】

问:填报继续教育支出需要符合什么条件?

答:学历(学位)继续教育的条件需要扣除年度内在中国境内接受学历(学位)教育。职业资格继续教育需要在扣除年度取得职业资格或者专业技术人员职业资格相关证书。

问:纳税人因病、因故等原因休学且学籍继续保留的休学期间,以及施教机构按规定组织实施的寒暑假是否连续计算?

答:学历(学位)继续教育的扣除期限最长不得超过48个月。48个月包括纳税人因病、因故等原因休学且学籍继续保留的休学期间,以及施教机构按规定组织实施的寒暑假期连续计算。

问:纳税人终止继续教育是否需要报告?

答:纳税人终止继续教育,应当将相关变化信息告知扣缴义务人或税务机关。

问:同时接受多个学历继续教育或者取得多个专业技术人员职业资格证书,是否均需要填写?

答:只填写其中一条即可。因为多个学历(学位)继续教育不可同时享受,多个职业资格继续教育不可同时享受。

问:学历(学位)继续教育与职业资格继续教育可以同时享受吗?

答:可以。

【大病医疗】

问:大病医疗专项附加扣除何时扣除?

答:在次年3月1日至6月30日汇算清缴时扣除。

问:享受大病医疗专项附加扣除时,纳税人需要注意什么?

答:纳税人日常看病时,应当注意留存医疗服务收费相关票据原件(或复印件)备查,同时,可以通过医疗保障部门的医疗保障管理信息系统查询本人上一年度医药费用情况。纳税人在年度汇算清缴时填报相关信息申请退税。纳税人需留存医疗服务收费相关票据复印件备查。

【住房贷款利息】

问:填报住房贷款利息支出需要符合什么条件?

答:一是本人或者配偶购买的中国境内住房;二是属于首套住房贷款,且扣除年度仍在还贷;三是住房贷款利息支出和住房租金支出未同时扣除。

问:住房贷款利息专项附加扣除中所称的首套住房贷款是如何定义的?

答:住房贷款利息专项附加扣除办法中所称的首套住房贷款是指购买住房享受首套住房贷款利率的住房贷款。同时办法中还规定,纳税人只能享受一次首套住房贷款的利息扣除,在实际操作中,可以按照纳税人用贷款购买首套住房的情形来掌握,即纳税人首套使用贷款购买住房的利息支出可以扣除。

是否属于首套住房贷款,可以咨询贷款银行。

问:夫妻双方婚前都有住房贷款,婚后怎么享受住房贷款利息专项附加扣除?

答:夫妻双方婚前分别购买住房发生的首套住房贷款,其贷款利息支出,婚后可以选择其中一套购买的住房,由购买方按扣除标准的100%扣除,也可以由夫妻双方对各自购买的住房分别按扣除标准的50%,具体扣除方式在一个年度内不得变更。

【住房租金】

问:填报住房租金支出需要符合什么条件?

答:一是本人及配偶在主要工作城市无自有住房;二是本人及配偶扣除年度未扣除住房贷款利息支出;三是本人及配偶主要工作城市相同的,该扣除年度配偶未享受过住房租金支出扣除。

问:住房贷款利息和住房租金扣除可以同时享受吗?

答:不可以。住房贷款利息和住房租金只能二选一。如果对于住房贷款利息进行了抵扣,就不能再对住房租金进行抵扣。反之亦然。

问:住房租金专项附加扣除中的主要工作城市是如何定义的?

答:主要工作城市是指纳税人任职受雇的直辖市、计划单列市、副省级城市、地级市(地区、州、盟)全部行政区域范围。纳税人在扣缴义务人处办理该项扣除的,填写任职受雇单位所在的城市。

问:一个月同时租住两处住房或者年度中间换租住造成中间有重叠租赁月份的情况,如何填写?

答:一个月同时租住两处住房的,只能填写一处;中间月份更换租赁住房的,不能填写两处租赁日期有交叉的租赁住房信息。

如果此前已经填报过住房租赁信息的,只能填写新增租赁信息,且必须晚于上次已填报的住房租赁期止所属月份。确需修改已填报信息的,需联系扣缴义务人在扣缴客户端修改。

【赡养老人】

问:填报赡养老人支出需要符合什么条件?

答:一是扣除年度被赡养人已年满60(含)岁(被赡养人包括:①父母;②子女均已去世的祖父母或外祖父母)。二是纳税人为非独生子女,可选择赡养人平均分摊,赡养人约定分摊和被赡养人指定分摊;若属于赡养人约定分摊的或被赡养人指定分摊的,需已经签订书面分摊协议。

问:赡养老人专项附加扣除的分摊方式有哪几种?

答:赡养老人专项附加扣除的分摊方式包括由赡养人均摊或约定分摊,也可以由被赡养人指定分摊。采取指定分摊或者约定分摊方式的,每一纳税人分摊的扣除额最高不得超过每月1000元,并签订书面分摊协议。指定分摊与约定分摊不一致的,以指定分摊为准。

问:在多子女情况下,存在子女中只有1人工作,其他子女未成年或丧失劳动力的情况,工作的1个子女也只能按50%扣除?

答:是的。按照目前政策规定,非独生子女,最多只能扣除1000元/月。

2024年最新个税计算器

2024年最新个税计算器