个税计算税率表有哪些?个税税率表大全在这里

发布时间:2023-12-04阅读数:1919300

个人所得税,按照所得类型分为3大类,9小类。综合所得包括工资薪金所得、劳务报酬所得、稿酬所得和特许权使用费所得。分类所得,包括财产转让所得、财产租赁所得、利息、股息、红利所得、偶然所得。经营所得单列。

按照纳税人性质划分,可分为居民纳税人和非居民纳税人。

金雀云整理了个人所得税最全的7张税率表,帮助纳税人更好的计算个税。

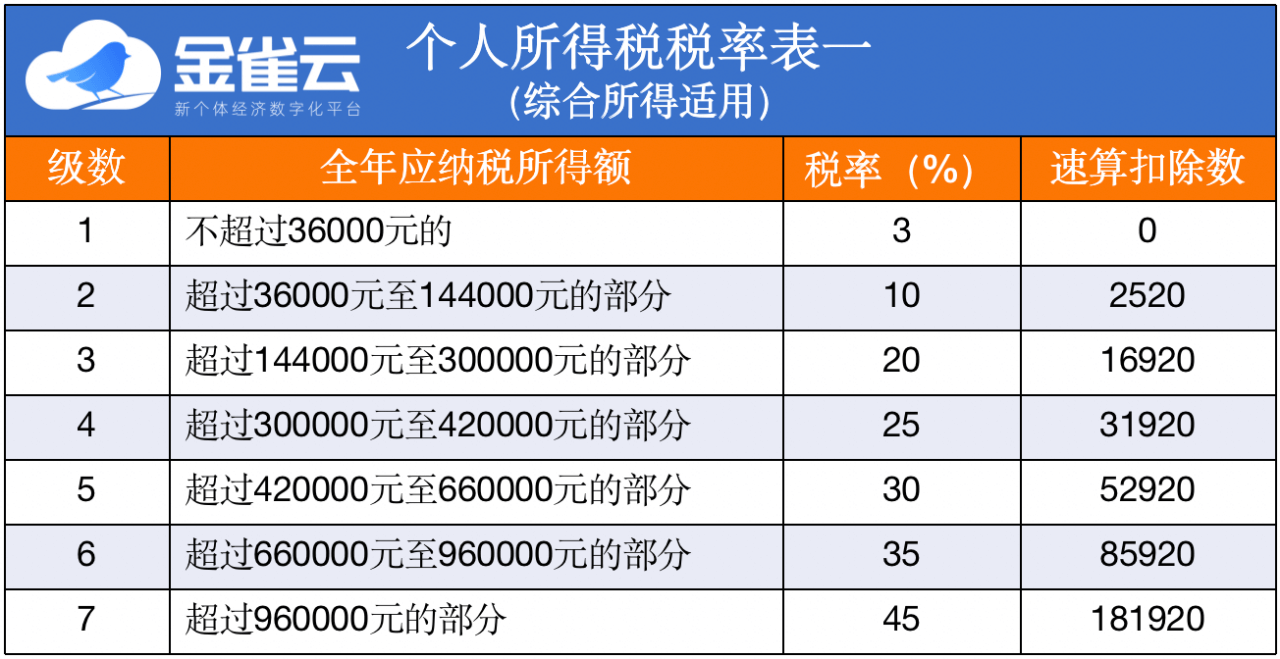

一、个人所得税税率表一(综合所得适用)

【解读一】综合所得,是指居民个人取得:工资、薪金所得;劳务报酬所得;稿酬所得;特许权使用费所得,按纳税年度合并计算个税。

【解读二】综合所得的范围规定:

(1)工资、薪金所得,是指个人因任职或者受雇取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得。

(2)劳务报酬所得,是指个人从事劳务取得的所得,包括从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。

(3)稿酬所得,是指个人因其作品以图书、报刊等形式出版、发表而取得的所得。

(4)特许权使用费所得,是指个人提供专利权、商标权、著作权、非专利技术以及其他特许权的使用权取得的所得;提供著作权的使用权取得的所得,不包括稿酬所得。

【解读三】居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

二、个人所得税税率表二(经营所得适用)

【解读一】经营所得,是指:

(1)个体工商户从事生产、经营活动取得的所得,个人独资企业投资人、合伙企业的个人合伙人来源于境内注册的个人独资企业、合伙企业生产、经营的所得;

(2)个人依法从事办学、医疗、咨询以及其他有偿服务活动取得的所得;

(3)个人对企业、事业单位承包经营、承租经营以及转包、转租取得的所得;

(4)个人从事其他生产、经营活动取得的所得。

【解读二】经营所得,以每一纳税年度的收入总额减除成本、费用以及损失后的余额,为应纳税所得额。

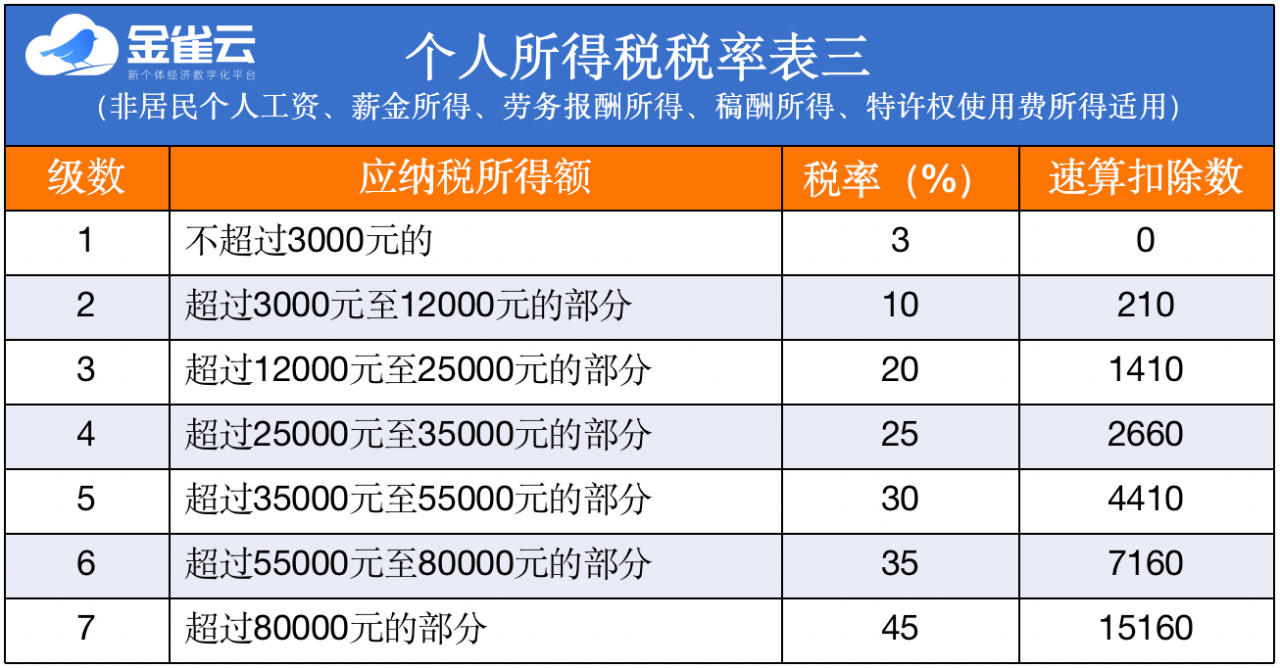

三、个人所得税税率表三(非居民个人工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得适用)

【解读一】在中国境内无住所又不居住,或者无住所而一个纳税年度内在中国境内居住累计不满183天的个人,为非居民个人。非居民个人从中国境内取得的所得,依照《中华人民共和国个人所得税法》规定缴纳个税。

【解读二】非居民个人取得:工资、薪金所得;劳务报酬所得;稿酬所得;特许权使用费所得,按月或者按次分项计算个税。

【解读三】非居民个人的工资、薪金所得,以每月收入额减除费用五千元后的余额为应纳税所得额;劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为应纳税所得额。

劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额;其中,稿酬所得的收入额减按百分之七十计算。

【解读四】非居民个人在一个纳税年度内税款扣缴方法保持不变,达到居民个人条件时,应当告知扣缴义务人基础信息变化情况,年度终了后按照居民个人有关规定办理汇算清缴。

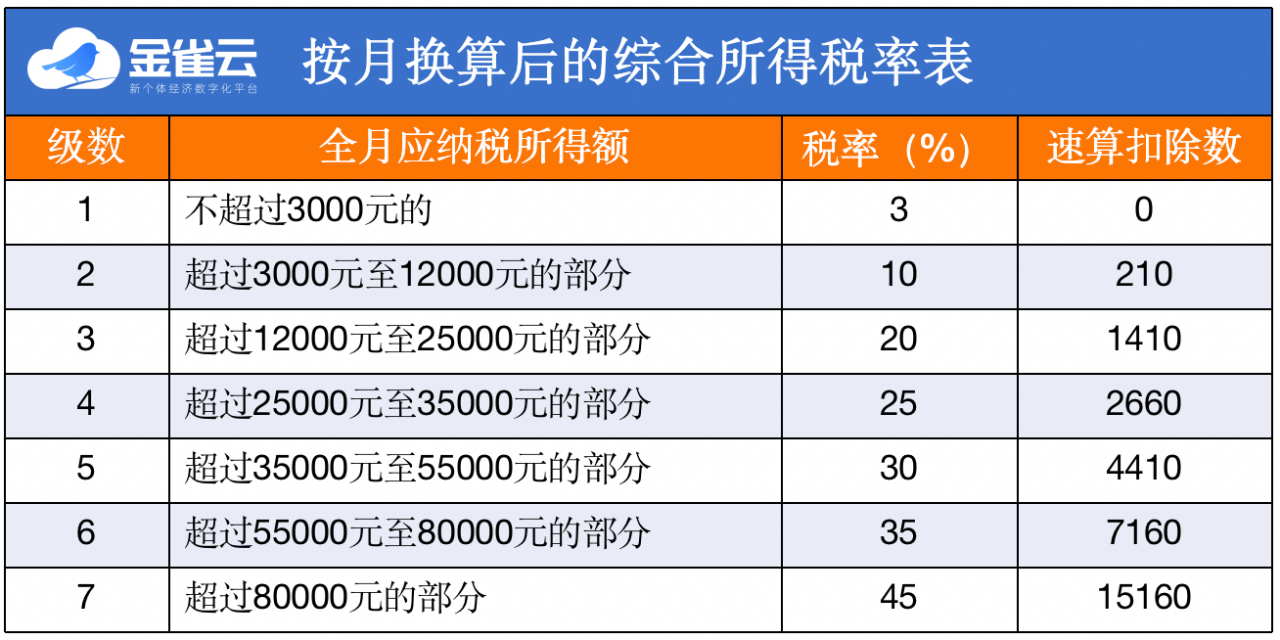

四、按月换算后的综合所得税率表

【解读】在2021年12月31日前,居民个人取得全年一次性奖金,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照按月换算后的综合所得税率表(简称:月度税率表),确定适用税率和速算扣除数,单独计算纳税。

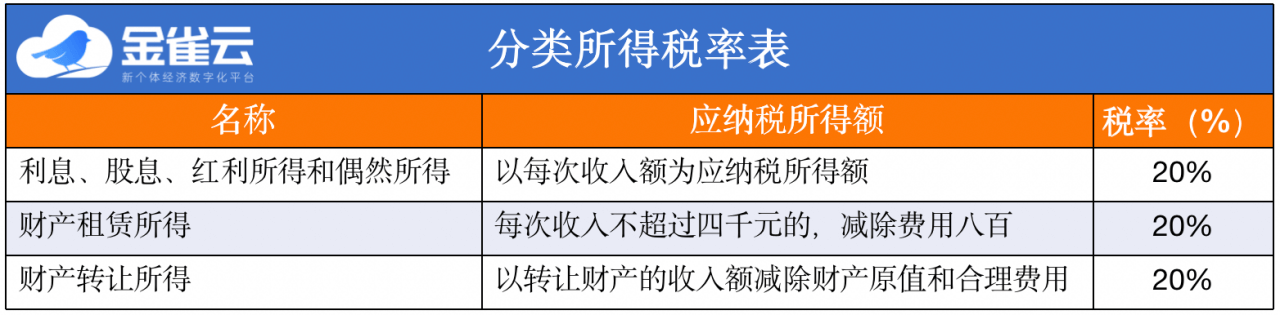

五、分类所得税率表

【解读】

(1)利息、股息、红利所得,是指个人拥有债权、股权等而取得的利息、股息、红利所得。

(2)财产租赁所得,是指个人出租不动产、机器设备、车船以及其他财产取得的所得。

(3)财产转让所得,是指个人转让有价证券、股权、合伙企业中的财产份额、不动产、机器设备、车船以及其他财产取得的所得。

(4)偶然所得,是指个人得奖、中奖、中彩以及其他偶然性质的所得。

而“预扣率”主要在个税预扣预缴时发挥作用,可以细分为2张表格,分别是:

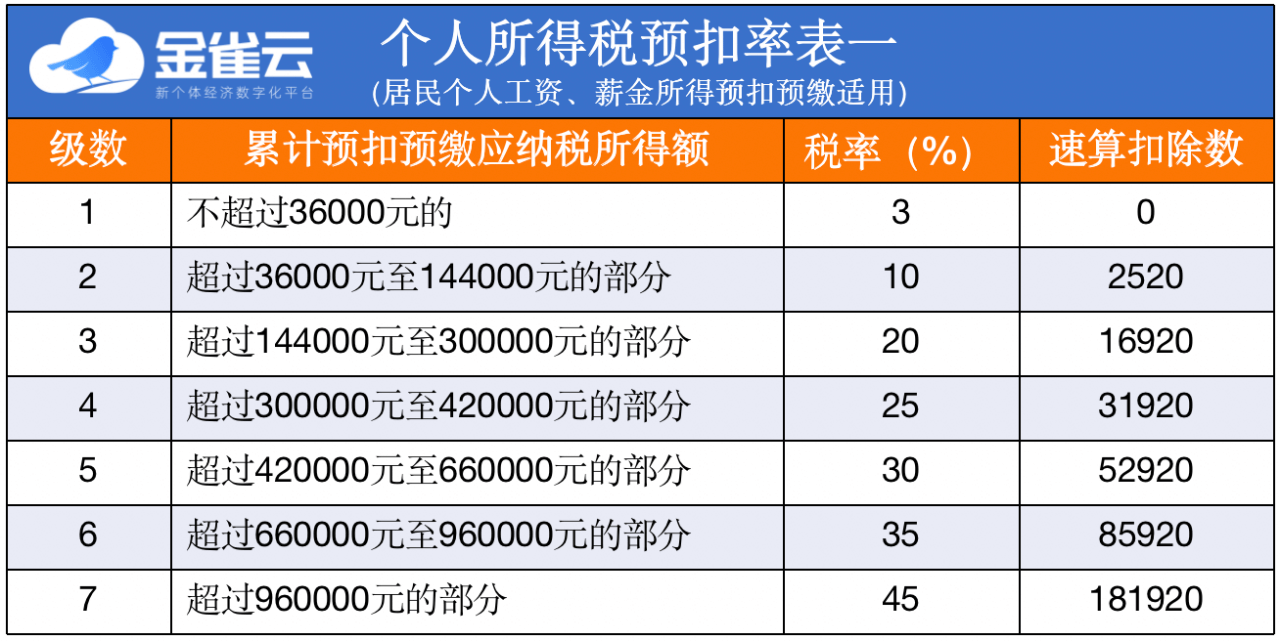

六、个人所得税预扣率表一(居民个人工资、薪金所得预扣预缴适用)

【解读】扣缴义务人向居民个人支付工资、薪金所得时,按照累计预扣法计算预扣税款,并按月办理扣缴申报。

累计预扣法,是指扣缴义务人在一个纳税年度内预扣预缴税款时,以纳税人在本单位截至本月取得工资、薪金所得累计收入减除累计免税收入、累计减除费用、累计专项扣除、累计专项附加扣除和累计依法确定的其

他扣除后的余额为累计预扣预缴应纳税所得额,适用“个人所得税预扣率表一”,计算累计应预扣预缴税额,再减除累计减免税额和累计已预扣预缴税额,其余额为本期应预扣预缴税额。

余额为负值时,暂不退税。纳税年度终了后余额仍为负值时,由纳税人通过办理综合所得年度汇算清缴,税款多退少补。

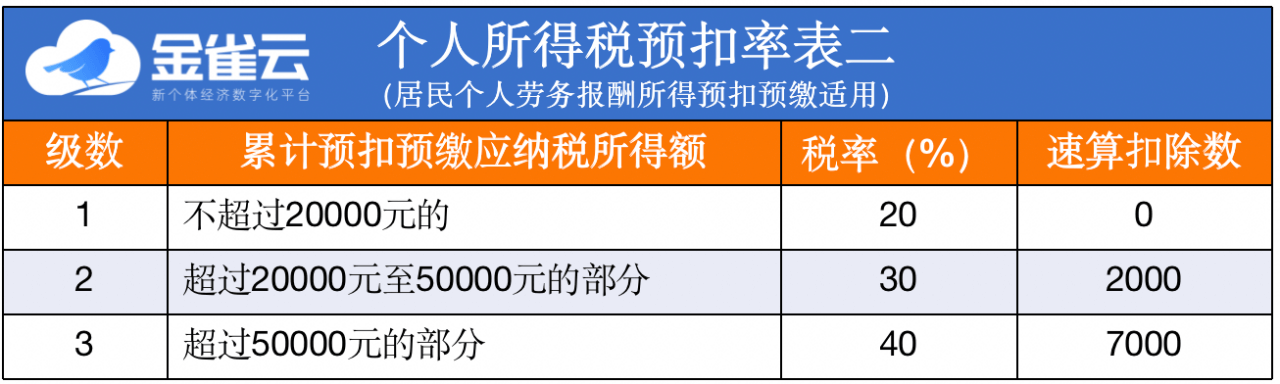

七、个人所得税预扣率表二(居民个人劳务报酬所得预扣预缴适用)

【解读】扣缴义务人向居民个人支付劳务报酬所得、稿酬所得和特许权使用费所得的,按以下方法按次或者按月预扣预缴个人所得税:

(1)劳务报酬所得、稿酬所得、特许权使用费所得以每次收入减除费用后的余额为收入额;其中,稿酬所得的收入额减按百分之七十计算。

(2)预扣预缴税款时,劳务报酬所得、稿酬所得、特许权使用费所得每次收入不超过四千元的,减除费用按八百元计算;每次收入四千元以上的,减除费用按收入的百分之二十计算。

(3)劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为预扣预缴应纳税所得额,计算应预扣预缴税额。

(4)劳务报酬所得适用“个人所得税预扣率表二”,稿酬所得、特许权使用费所得适用百分之二十的比例预扣率。

最后提醒大家,适用“20%税率”和适用“20%预扣率”是完全不同的税目。

简单来说:利息、股息、红利所得,财产租赁所得,财产转让所得和偶然所得,适用“20%税率”。而综合所得中的,稿酬所得、特许权使用费所得,适用“20%预扣率”。

2024年最新个税计算器

2024年最新个税计算器