残保金2020年新政策:残保金减免优惠政策谁能享受?残疾人就业保障金申报表怎么填?

发布时间:2020-06-17阅读数:106143

2020年残疾人就业保障金新政策来袭!残保金征收有“四大变化”,残保金填报有“三大变化”,用人单位赶紧看过来!

残保金2020年新政策,30人以下的企业暂免征收!

根据《关于完善残疾人就业保障金制度更好促进残疾人就业的总体方案》及《财政部关于调整残疾人就业保障金征收政策的公告》(2019年第98号)规定,进一步优化征收残保金,切实降低用人单位成本。

51个税表示,残保金征收新政策的四大变化如下:

(1)实行分档征收

自2020年1月1日起至2022年12月31日,对残保金实行分档减缴政策。

其中,用人单位安排残疾人就业比例1%(含)以上但低于本省(区、市)规定比例的,三年内按应缴费额50%征收;1%以下的,三年内按应缴费额90%征收。

(2)暂免征收小微企业残保金

自2020年1月1日起至2022年12月31日,在职职工人数在30人(含)以下的企业,暂免征收残保金。

(3)明确社会平均工资口径

残保金征收标准上限仍按当地社会平均工资的2倍执行,社会平均工资的口径为城镇私营单位和非私营单位就业人员加权平均工资。

(4)合理认定按比例安排就业形式

探索残疾人按比例就业多种实现形式,为用人单位更好履行法定义务提供更多选择。

用工单位依法以劳务派遣方式接受残疾人在本单位就业的,残疾人联合会(以下简称残联)在审核残疾人就业人数时相应计入并加强动态监控。

需要注意的是,派遣单位和接受单位要通过签订协议的方式协商一致后,将残疾人数计入其中一方的实际安排残疾人就业人数和在职职工人数,不得重复计算。

此外,51个税提醒,小微企业免缴残保金,但别忘了申报!

以福建省为例,网上申报的步骤如下:

1、打开福建省电子税务局,并登录。

2、在“我要办税”模块选择“税费申报及缴纳”。

3、在页面左侧点击“申报税(费)清册”——“按期应申报”。

4、在界面中找到“残疾人就业保障金”,点击“填写申报表”。

5、填写报表中的相关信息,并点击“保存”,完成申报。

备注:根据福建省残保金政策规定,残保金按年征收,申报期限为1月1日至12月31日。

2020年1月1日起,启用新版残保金缴费申报表

除了残保金征收有变化,2020年残保金填报也有新变化啦!

根据《关于修订<残疾人就业保障金缴费申报表>的公告》(国家税务总局公告2019年第49号)规定,进一步明确残保金申报事宜。

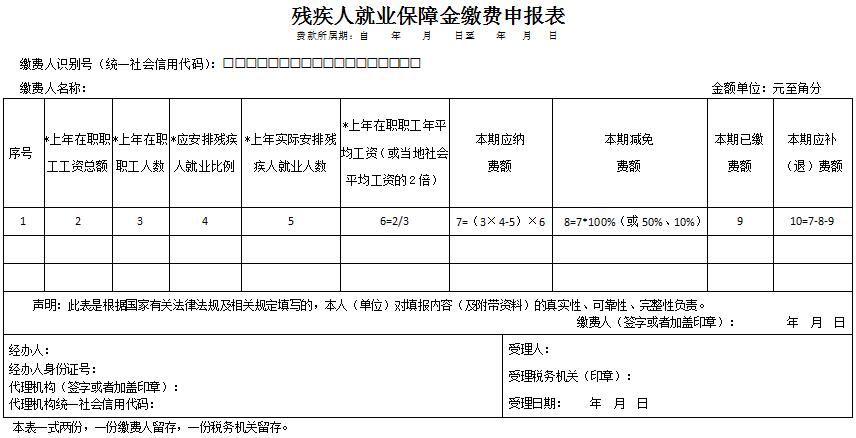

51个税表示,《残疾人就业保障金缴费申报表》的新变化如下:

(1)明确征收标准上限口径

按照有关政策,将原申报表中“在职职工年平均工资”修改为申报表第6列“上年在职职工年平均工资(或当地社会平均工资的2倍)”,按“上年在职职工年平均工资”和“当地社会平均工资的2倍”孰低填写。

(2)落实分档征收及小微企业暂免征收政策

按照《通知》规定的残保金征收政策,在申报表第8列“本期减免费额”项中,增加3个减免费额计算公式。

(3)规范申报表格式

按照规范报表的要求,将原申报表中第2列“费款所属期起”和第3列“费款所属期止”放在表头位置。同时,对申报表中“缴费人声明”“经办人”等事项进行统一规范。

【填表说明】

1、标记“*”为必填项目。

2、“缴费人名称”指《营业执照》或其他核准证照上的“名称”。

3、“在职职工”是指用人单位在编人员或依法与用人单位签订1年以上(含1年)劳动合同(服务协议)的人员,季节性用工应当折算为年平均用工人数。

4、“应安排残疾人就业比例” 依据各省、自治区、直辖市、计划单列市人民政府规定维护并调用。

5、“上年实际安排残疾人就业人数”依据残联(残疾人就业服务机构)审核的残疾人就业情况填写。

6、“上年在职职工年平均工资(或当地社会平均工资的2倍)”:上年在职职工年平均工资不超过当地社会平均工资2倍的,按用人单位在职职工平均工资计算;超过当地社会平均工资2倍的,按当地社会平均工资2倍计算。

7、“本期应纳费额”:按照公式计算为负数的,填写“0”。

8、“本期减免费额”:在职职工总数30人(含30人)以下的企业,按规定暂按“本期应纳费额”的100%计算减免费额。其他企业和其他用人单位,实际安排残疾人就业比例低于应安排残疾人就业比例的,实行分档征收政策,在2020年1月1日至2022年12月31日期间,对于实际安排残疾人就业比例达到1%(含)以上的,按“本期应纳费额”的50%计算减免费额;对于实际安排残疾人就业比例低于1%的,按“本期应纳费额”的10%计算减免费额。

【常见问题】

问:什么是残保金?

答:残保金是为保障残疾人权益,由未按规定安排残疾人就业的机关、团体、企业、事业单位和民办非企业单位缴纳的政府性基金。

问:哪些单位需要缴纳残保金?

答:用人单位安排残疾人就业达不到其所在地省、自治区、直辖市人民政府规定比例的,应当缴纳残保金。

问:残保金如何计算?

答:根据《残疾人就业保障金征收使用管理办法》(财税〔2015〕72号)第八条规定,残疾人就业保障金按上年用人单位安排残疾人就业未达到规定比例的差额人数和本单位在职职工年平均工资之积计算缴纳,计算公式为:

残疾人就业保障金年缴纳额=(上年用人单位在职职工人数×1.5%-上年用人单位实际安排的残疾人就业人数)×上年用人单位在职职工年平均工资。

根据《关于降低部分政府性基金征收标准的通知》(财税〔2018〕39号)第一款规定,自2018年4月1日起,将残疾人就业保障金征收标准上限,由当地社会平均工资的3倍降低至2倍。其中:用人单位在职职工平均工资未超过当地社会平均工资2倍(含)的,按用人单位在职职工年平均工资计征残疾人就业保障金;超过当地社会平均工资2倍的,按当地社会平均工资2倍计征残疾人就业保障金。

根据《关于调整残疾人就业保障金征收政策的公告》(财政部公告2019年第98号)规定,自2020年1月1日起,当地社会平均工资按照所在地城镇非私营单位就业人员平均工资和城镇私营单位就业人员平均工资加权计算。

问:拒缴残保金要承担哪些责任?

答:根据《残疾人就业条例》第二十七条规定,用人单位未按规定缴纳残疾人就业保障金的,由残疾人就业保障金征收机关提交财政部门,由财政部门予以警告,责令限期缴纳;逾期仍不缴纳的,除补缴欠缴数额外,还应当自欠缴之日起,按日加收5‰的滞纳金。

以青海为例:将按比例安排残疾人就业纳入各类先进单位评选标准,对于不履行义务的用人单位,不能参评文明单位和先进单位,其主要负责同志不能参评先进个人。

2024年最新个税计算器

2024年最新个税计算器