公司支付个人劳务报酬,6个常见涉税误区!

发布时间:2021-12-07阅读数:51069

企业日常经营活动中,少不了会有给个人支付劳务报酬的业务。但在支付过程中,很多企业都存在以下六个涉税误区,还不逐项对照一下,看你中了几条?

误区一:支付给个人的费用,不需要取得发票;

01

误区说明

个人提供劳务取得报酬,属于增值税的应税范围,支付报酬的企业应该凭发票税前扣除。很多以为个人不能开发票,这是错误的,个人可以去税务局代开发票。

02

政策依据

根据《中华人民共和国发票管理办法》第十六条规定,需要临时使用发票的单位和个人,可以凭购销商品、提供或者接受服务以及从事其他经营活动的书面证明、经办人身份证明,直接向经营地税务机关申请代开发票。依照税收法律、行政法规规定应当缴纳税款的,税务机关应当先征收税款,再开具发票。税务机关根据发票管理的需要,可以按照国务院税务主管部门的规定委托其他单位代开发票。

03

例外情况

支付给个人小额零星交易的劳务报酬可以不用发票。

误区二:支付给个人的费用,税务局代开时会扣个税;

01

误区说明

个人到税务局代开劳务报酬发票时,税务机关是不会在代开发票环节征收个人所得税的,而且在开出发票的备注栏也会写着个人所得税由支付方代扣代缴,意味着代开发票时只交增值税和其他税费,个人所得税是由费用支付方代扣代缴。

支付方作为扣缴义务人,如果不为个人代扣代缴个人所得税,会受到行政处罚。

02

政策依据

根据《中华人民共和国税收征收管理法》第六十九条规定,扣缴义务人应扣未扣、应收而不收税款的,由税务机关向纳税人追缴税款,对扣缴义务人处应扣未扣、应收未收税款百分之五十以上三倍以下的罚款。

根据《中华人民共和国个人所得税法》第九条规定:个人所得税以所得人为纳税人,以支付所得的单位或者个人为扣缴义务人。

误区三:支付给个人的劳务费,以含税金额扣缴个税;

01

误区说明

这是很多新手会计的常犯错误,个人所得税应该以不含增值税的金额来计算。

02

举例说明

张三给甲公司维修电脑,收了10300元,那么不含税收入10300/1.03=10000元,甲公司应为张三预扣预缴个税10000*(1-20%)*20%=1600元;注:疫情期间小规模纳税人税率降至为1%;

误区四:企业预扣对方个税时,按预扣税率20%计算;

01

误区说明

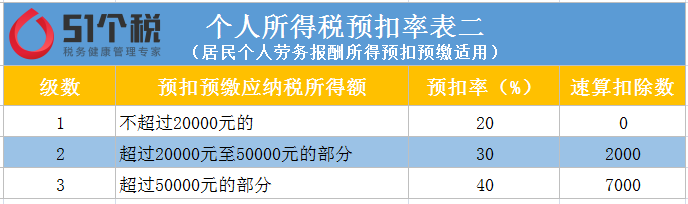

这是对劳务报酬预扣预缴税率不熟悉,劳务报酬预扣预缴税率分为三档,看下面这个表,最高预扣率可达40%。

02

个税预扣税率表

误区五:月内多次支付每次不超过800,就不预扣个税;

01

误区说明

这个认知是错误的。如果在同一个月内,针对同一个项目所产生的劳务费用,应该合并计算个税。

02

举例说明

甲公司把公司所有的维修工作全都交给张三来做,张三一个月来了5次,每次收800元,如果张三每次单独计算是不用预扣预缴个税的,但是他在同一月内又是同一项目,应该合并计算预扣个税。

误区六:劳务报酬不超过800元,就认为不用申报了。;

01

误区说明

税额为0不代表不用申报,即使没有税款也需要做零申报,跟增值税申报是一个道理。

2024年最新个税计算器

2024年最新个税计算器