作废几张发票,怎么还被查了?

发布时间:2021-12-29阅读数:87153

很多企业一到月底,发现进项不够了,就开始大量作废发票,认为反正税务是以票控税,作废发票降低销项似乎是最明显的节税方式。

殊不知,现金税三期+增值税风险防控预警系统+大数据,只要你敢违规作废,税局很快就能查到!

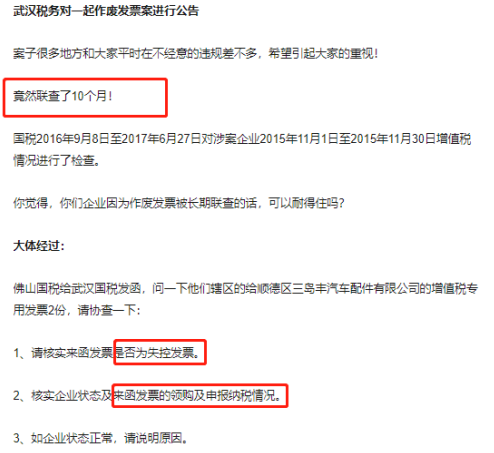

不是危言耸听,真的有相关案例!我们先来看看!

最终,对于该公司违规作废发票所造成的少缴纳税款的行为,定性为偷税!

这不仅需要补缴增值税,还要补缴所得税,滞纳金、罚款。

可能很多人,觉得开错了发票那就作废重开,发票重复也作废重开,没有影响。

其实不是这样的,每一张发票都在税局会有登记,不然怎么会有发票代码呢?

今天5哥就分几个部分来说说,发票作废可能出现的问题!

01

发票作废异常风险

1、涉嫌偷税

这个怎么说呢?比如说企业发现当月销售额巨大,却没有太多的进项发票,然后就选择作废发票(这种行为很不可取!)

2、临界值附近作废发票

当销售额超过一定临界值,企业需要从小规模申请转为一般纳税人,于是为了控制在低于一般纳税人认定标准下,选择性的作废发票。

3、大额作废发票

正常来说,稳定的企业作废发票的情况是很少的。

如果突然某个月出现大额的发票作废,税务机关绝对有理由相信企业可能存在隐瞒收入的可能。

所以不要随便的作废发票!!

因为如果发现违规作废,将面临罚款+移送司法机关……

02

发票作废的步骤

发票作废很简单的,两种情况:

当月开票,当月作废的直接作废

当月开票,跨月作废的做红字发票

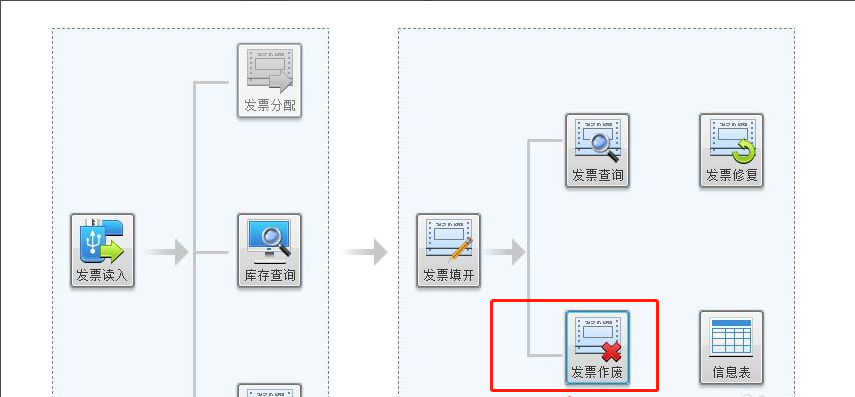

1、当月直接作废的发票,就很简单了,4个步骤(只以金税盘为例)

(1)首先我们先登陆开票软件,登陆上去后点击上方的“发票管理”

(2)然后点击下方“发票作废”的选项,选择需要作废的发票(记得要核对好发票号码!)

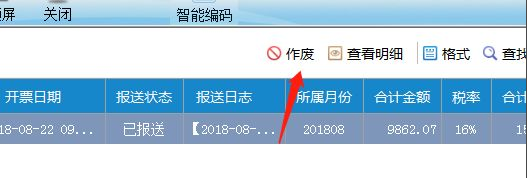

(3)选中要作废的发票,点击右上方的“作废”按钮就可以啦

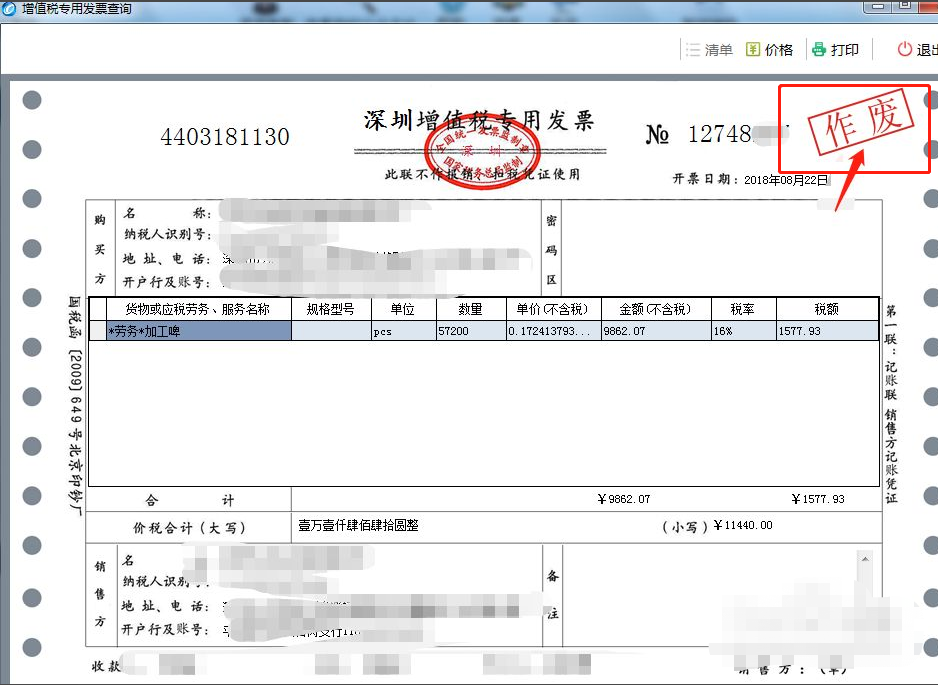

(4)最后显示的作废发票如下图:

注意:

在纸质专用发票(含未打印的专用发票)各联次上注明“作废”字样,全联次留存。

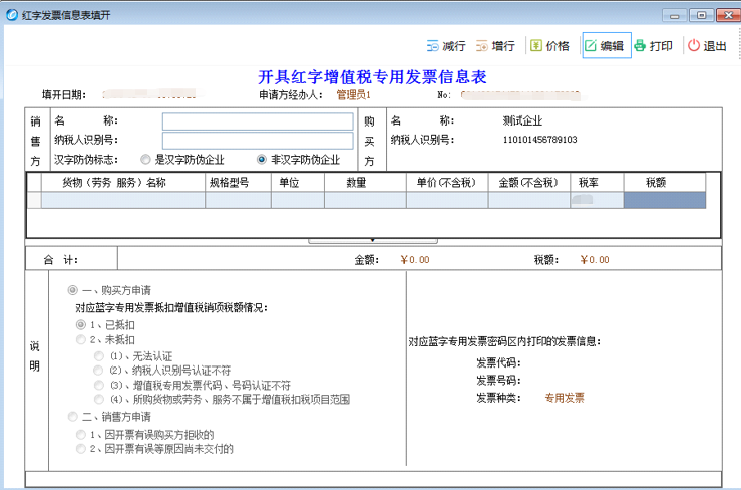

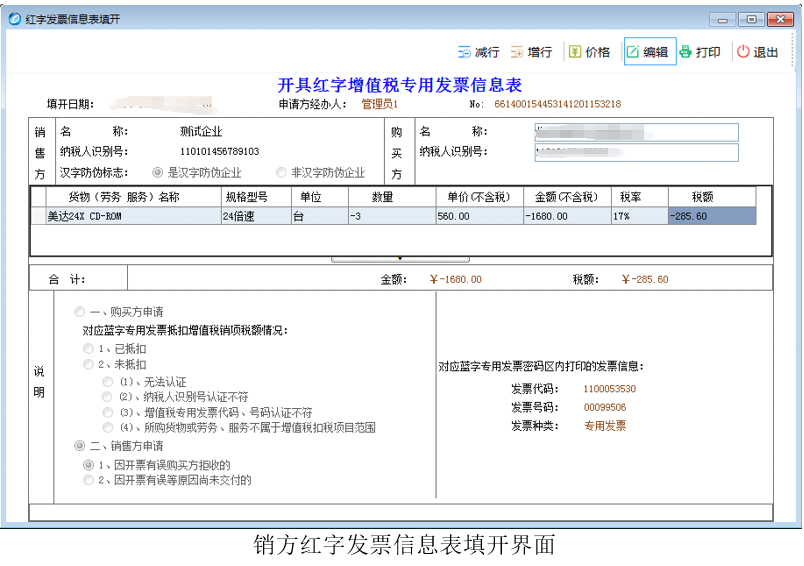

2、跨月作废,开具红字发票就相对复杂一些了(要分为购买方和销售方)

(1)如果是购买方的话,得看发票是否已经抵扣了,分别对应的勾选已抵扣/未抵扣

(2)如果是销售方,则选择销售方申请

基本上,看一下就知道怎么操作了

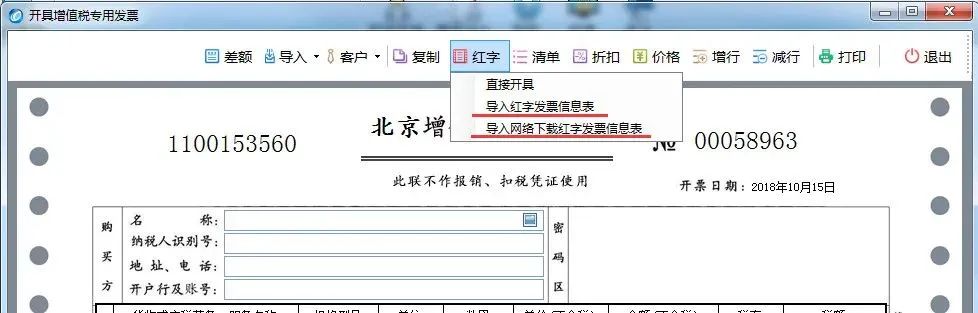

最后就是 进入专用发票填开界面,点击“红字”,选择“下载或导入红字发票信息表”,核实信息无误后方可打印。

记得不要选择直接开具!!!

03

找不到对应的作废发票,怎么办?!

这种情况也是会发生的,但不常见

可以从以下几种方式下,对照看看能否找到

1. 在发票查询里检查是否有该张发票,若没有,点击“发票修复”,修复成功后在“发票作废”中进行作废;

2. 已作废发票不能再次作废:核实发票中的作废标志写的“是”还是“否”,可通过“发票查询”中的“作废标志”进行查看;

3. 已抄税发票不能作废:进入报税处理—状态查询—增值税专用发票及增值税普通发票—查看“上次报税日期”,在此之前的发票为已抄税发票,不能作废;

小知识点补充:

增值税电子普通发票开具后不能作废!

因为增值税电子普通发票具有可复制性,无法回收的特点,因此增值税电子普通发票一旦开具暂不能作废。

所以,开错了就只能是本月或者跨月冲红~~

04

以下几种发票,不能直接作废

除了上述说的增值税电子普票不能直接作废之外,还有以下4种情况,不得直接作废

1、增值税电子专用发票

纳税人开具增值税电子专用发票后,发生销货退回、开票有误、应税服务中止、销售折让等情形,需要开具红字电子专票,不可以作废重开。

2、成品油专用发票

开具成品油专用发票后,发生销货退回、开票有误以及销售折让等情形的,应按规定开具红字成品油专用发票。因此,成品油发票开具有误,应按规定开具红字成品油专用发票。

3、机动车销售统一发票

机动车销售统一发票不支持作废。开具纸质机动车销售统一发票后,如发生销货退回或开具有误的,销售方应开具红字发票,红字发票内容应与原蓝字发票一一对应,并应当收回消费者所持有的机动车销售统一发票全部联次。

4、已勾选申报抵扣或已退税勾选确认的纸质增值税专用发票

根据《国家税务总局关于修订〈增值税专用发票使用规定〉的通知》(国税发〔2006〕156号)规定:同时具有下列情形的,为本规定所称作废条件:

(1)收到退回的发票联、抵扣联时间未超过销售方开票当月。

(2)销售方未抄税并且未记账。

(3)购买方未认证或者认证结果为“纳税人识别号认证不符”“专用发票代码、号码认证不符”。

05

应该如何发现是否存在恶意报废发票行为?

那么,应如何发现是否存在恶意报废发票行为?那就是突然大额或大量作废发票。一般来说,企业不会无缘无故大量作废发票,而如果突然出现一家企业在某个月大额或大量作废发票,税务部门有理由怀疑这家企业正在恶意报废发票,从而达到隐瞒收入、恶意调整销售税、少交税款的非法目的。

此外,还有一些企业当月作废的发票会在次月重开。不管是发票代码、号码、价税合计、开票日期、金额、税额,还是销货单位名称、购货单位名称及纳税人识别号、受托方纳税人地址等等,诸多信息都和之前作废的一模一样,那么有理由怀疑这家企业在恶意重开发票。

值得注意的是,违规作废发票的处罚一直是十分严格的。依据《中华人民共和国发票管理办法》,未按规定作废发票属于未按规定保管发票行为,按照规定由税务机关责令限期改正,没收非法所得,并处一万元以下的罚款。此外,情节严重的还会被追缴、补缴税款,加收滞纳金,涉及犯罪的则会被直接移交司法机关。所以,企业对报废发票一定要谨慎看待!

2024年最新个税计算器

2024年最新个税计算器