老板用私卡现金发工资被查?2022年起,这样发工资行不通了!

发布时间:2022-07-28阅读数:120100

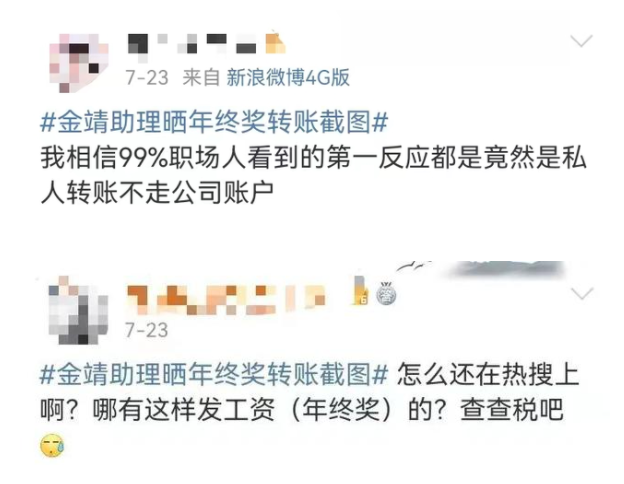

前几天知名女星金婧因为“助理犯错就扣工资,扣五千后就少犯错”的言论令广大打工人愤愤不平,纷纷在网络上声讨她,随后助理声称扣的工资老板已经通过年终奖微信5倍转账给她。

这个转账截图一出,又引发了新一轮风波,网友质疑的点在于:发工资应该由公司名义走公账,通过个人账户发工资,是否属于偷税漏税?

很多老板可能看到这就心头一紧,自己有时候就是这么干的,难道这也偷税漏税了吗?

没错,绝大多数用私账发工资的公司,可能都已经涉嫌违法了。

可能很多老板都有这样的经历:

开个公司辛辛苦苦赚点钱,给员工一发工资,一小半都要用来交税、交社保。最后自己花的钱不少,但员工到手的钱看起来却有那么点寒酸,弄得大家都不开心。

有的“聪明”的老板就开始想“聪明的办法”:

在给员工发工资的时候呢,分两笔发,一笔来自公司账户,一笔由自己的私人账户出。

这样一搞,个税和社保代扣代缴的钱少了,老板发工资少花了钱,进员工口袋的钱反而多了,皆大欢喜。简直“双赢”,受伤的只有税务局和社保局。

可惜,这方法哪哪都好,唯一的缺点就是——违法。虽然一直以来行业内不少公司这么做,但“没事”的错觉,只是你还没被税务局查到而已。

7月15日,广东佛山市税务稽查局发布一例行政处罚:对佛山市润田新材料科技有限公司通过私卡发工资、奖金、离职补偿金,未如实入账,没有代扣代缴个税被罚26万!

违法事实

你单位通过个人银行账户发放工资、奖金和离职补偿金没有按规定如实在账上记载。

你单位在2009 年1月至2019年12月期间先后通过吴某平安银行个人账户、何某平安银行和中信银行的个人账户发放部分工资、奖金和离职补偿金,该部分工资薪金没有代扣代缴个人所得税。

处罚依据

《中华人民共和国税收征收管理法》第六十九条、第八十六条、《广东省税务系统规范税务行政处罚裁量权实施办法》(国家税务总局广东省税务局公告2021年第2号)附件《广东省税务系统税务行政处罚裁量基准》第三十七项的规定,你单位积极配合税务机关检查,主动补扣税款。

处罚内容

对你单位应扣未扣个人所得税的行为处以应扣未扣的税款526656.43元0.5倍的罚款263328.33元。

现在企业发放工资非常方便,一般都是通过银行代发。公司用个人账户给员工发工资正常情况下是不违法的。具体如下:

一般情况下,劳动合同中是规定公司作为一个独立个体来支付员工工资,所以大部分情况下,是以公司账户给员工发放工资。

特殊情况下,公司用个人账户给员工发工资,只要按照实际情况上报,符合财务流程即可,则不属于违法行为。

但如果企业发放工资采用“二次工资”形式,就是一部分对公账户发放,一部分通过私人账户发放,公司用个人账户给员工发工资而不上报的话,这种情况可以基本断定就是在逃税,属于违法行为。

1、《中华人民共和国税收征收管理法》第十七条规定:

从事生产、经营的纳税人应当按照国家有关规定,持税务登记证件,在银行或者其他金融机构开立基本存款账户和其他存款账户,并将其全部账号向税务机关报告。

2、《人民银行结算帐户管理办法》第六十五条规定:

存款人使用银行结算帐户,不得有下列行为:(一)违反本办法规定将单位款项转入个人银行结算帐户。

3、《公司法》第一百七十一条规定:

公司除法定帐簿外,不得另立会计账簿。对公司资产,不得以任何个人名义开立帐户存储。

从以上几条法规都能看出来,公司用私人账户进行收或支都是违规违法的。如果公司用你个人卡收款,其目的基本上都是:设立帐外帐,私设小金库,或隐藏收入,偷税漏税等。这是严重违法行为!一旦经过查实,公司与老板个人都脱不了干系。

对于个人来说,存在更多的潜在的风险:

1、如果是为了规避员工的个人所得税,那么已经涉及到违法行为;

2、私账支付的工资不能作为工资流动的证明,势必会影响到个人的信用卡额度和贷款额度;

3、企业少交了五险一金,能省下总成本费用,但个人由于缴费基数低,社保费也会降低,将来势必会受到影响。

所以员工也千万不要对每个月由两个账户到账的工资持有无所谓的态度,这些对于员工个人来说,都会有切实存在的风险。

有人说,为什么我知道很多公司都是这么干的,却没有出现太多问题?

一方面是税务管理的成本问题,另一方面是,中小企业生存压力大,难以承受高税收,所以一般的税收政策就是“抓大放小”。但随着你公司规模扩大,人员增多,再这么做的风险肯定是越来越高!

根据企业情况,稽查人员针对企业账簿中的工资费用项目,主要从以下4个方面入手实施核查:

1、审核工资支出凭证

检查企业的人员花名册、考勤表、工资明细账和计算表,审核工资发放凭证、银行代发工资卡等凭证资料的数据是否对应无差异。

2、核查员工人数、薪酬标准是否异常

稽查人员分析企业记账凭证和原始凭证,结合企业生产经营情况和生产规模,核实从业职工人数和薪酬标准,重点核实月工资额低于5000元的人数占比情况。

3、检查“账实”差异

审查分析企业"应付职工薪酬”账户与实付工资总额是否对应,核对各种津贴、补贴、奖金的发放是否正确。

检查“应付福利费”账户支出情况,核实企业通过该账户发放现金和实物的具体情况,看是否代扣代缴个税。

4、金三社保系统联合数据分析

利用金税三期系统和社保系统,核查工资表中人员与企业缴纳社保人员在数量上是否存在较大差异,并对企业申报个人所得税人员的比例和收入情况实施核查。

1、故意用现金/个人卡发工资

有些公司为了逃避个税,故意用现金/个人卡发放工资,一旦被查,明眼一看账务就是有问题。现在都什么时代了,还发现金,用这种方法避税,不就等于说公司有问题吗?

注意了,以下9类交易容易被稽查:

(1)现金交易超5万;

(2)公转公超200万;

(3)私户转账金额过大,境内转账超50万,境外转账超20万;

(4)规模小但流水巨大;

(5)转入转出异常,分批转入集中转出、集中转入分批转出;

(6)资金流向与经营无关;

(7)公户私户频繁互转;

(8)频繁开销户;

(9)限制账户大量交易。

2、虚设员工代发工资

工资太高,虚设员工代发工资,你觉得这样操作靠谱吗?一旦被查,请回答:是否有考勤?是否有社保?你想好怎么回答了吗?

3、到处找发票抵税

有些企业为了少缴税,还真是把“避税”用到极致。比如:员工工资7000元,其中2000元必须拿票来领工资,长此以往,你公司的费用不会异常吗?

4、补贴未列入工资申报个税

以现金形式发放的补贴(出差补贴、取暖补贴、通讯补贴等)未列入工资申报个税,造成偷税。

由于各地方还会出台相关免税政策,所以,建议企业具体操作时,咨询当地税务局。

5、工资薪金、劳务费随意转化

很多劳务派遣公司、建筑企业等,将劳务工、临时工、第三方员工,按照工资薪金申报!特别是社保移交税务局征收,建筑工人实名制后,这类企业薪资合规性尤为重要!

6、大量员工个税零申报

有些公司为了避税,个税长期零申报,员工工资以前都是3500元以下,现在倒提高了,都在5000元以下,永远都是跟着个税起征点走,不查你查谁!

为啥税务局一查工资就会有问题?请对照自查一下,企业是否存在以下9类风险点。

1、工资个税计算是否正确

2、人员是否真实

3、工资是否合理

4、是否申报了个税

5、是否存在两处以上所得

根据《中华人民共和国个人所得税法实施条例》(国务院令第707号)第二十五条规定,取得综合所得需要办理汇算清缴的情形包括:

(一)从两处以上取得综合所得,且综合所得年收入额减除专项扣除的余额超过6万元;

根据《中华人民共和国个人所得税法》(中华人民共和国主席令第九号),非居民个人在中国境内从两处以上取得工资、薪金所得的,应当在取得所得的次月十五日内申报纳税。

6、是否存在已经离职人员未删除信息

7、适用税目是否正确

重点检查企业是否存在在计算个税时,是否故意把“工资薪金”项目转换为“偶然所得”“其他所得”等,把高税率项目转为低税率项目,造成少申报个税。

8、年终奖计税方法是否正确

9、免税所得是否合法

关注公众号,获取更多灵工资讯

关注公众号,获取更多灵工资讯

2024年最新个税计算器

2024年最新个税计算器