个税年度汇算来了!个人所得税汇算清缴补税流程一览(个税APP申报操作指引)

发布时间:2021-03-03阅读数:90094

个税年度汇算来了!退税可放弃,补税必须补!个税精灵分享:个人所得税汇算清缴补税流程(手机个人所得税APP自行申报操作指引)。

一、个税年度汇算来了,有人要补税1万多!

2021年3月1日是2020年度个人所得税综合所得汇算清缴(简称“个税年度汇算”)的第一天。

不少网友跟个税精灵反映:手机“个人所得税”APP、自然人电子税务局网站都被网友挤崩了!

但是,也有一些幸运儿成功挤进系统办理了个税年度汇算申报并晒出汇算结果。

收获退税的小伙伴,喜出望外!收获补税的小伙伴,愁眉不展!

例如,某网友表示,自己要补税1万多,吓得他想丢手机直接跑路。

在此,个税精灵给大家讲一讲:为什么别人能退税,而你却是补税呢?

根据政策规定,如果纳税人年度预缴税额低于应纳税额的,且不符合国务院规定豁免汇算义务情形的(综合所得年度收入不超过12万元或者补税金额不超过400元的),均应当办理年度汇算补税。

常见情形有:

1、在两个以上单位任职受雇并领取工资薪金,预缴税款时重复扣除了基本减除费用(5000元/月)或全年综合所得收入加总后,导致适用综合所得年税率高于预扣率;

2、年度内更换任职受雇单位,全年综合所得收入加总后,导致适用综合所得年税率高于预扣率;

3、除工资薪金外,还有劳务报酬、稿酬、特许权使用费,各项综合所得的收入加总后,导致适用综合所得年税率高于预扣率;

4、预扣预缴时扣除了不该扣除的项目,或者扣除金额超过规定标准,年度合并计税时因调减扣除额导致应纳税所得额增加;

5、纳税人取得综合所得,因扣缴义务人未依法申报收入并预扣预缴税款,需补充申报收入等。

【重要提醒】

1、纳税人只要综合所得年收入不超过12万元,不论补税金额多少,均不需办理年度汇算及补税。

2、纳税人只要补税金额不超过400元,不论综合所得年收入的高低,均不需办理年度汇算及补税。

3、只有综合所得年收入超过12万元并且年度汇算补税金额在400元以上,才需要办理年度汇算并补税。

二、个人所得税补税流程(手机个人所得税APP自行申报操作指引)

如果你需要办理年度汇算补税,个税精灵强烈建议,通过手机“个人所得税”APP、自然人电子税务局网站(https://etax.chinatax.gov.cn)补税,比较方便。

据悉,以上两个年度汇算申报渠道,均支持网上银行和第三方支付等缴税方式哦!

以“个人所得税”APP为例,个人所得税补税流程如下:

1、综合所得年度汇算入口

登录“个人所得税”APP后,首页点击【综合所得年度汇算】,选择申报年度“2020年度(已开始)”。

(申报操作步骤一)

(申报操作步骤二)

2、选择填报方式

填报方式有两种,建议选择【我需要申报表预填服务】,也可以是【我要填报空白申报表】,点击“开始申报”。

【小贴士】

如有需要,在申报前可先【查看收入纳税数据】。如果你对收入信息有异议,支持对收入明细进行“申诉”。

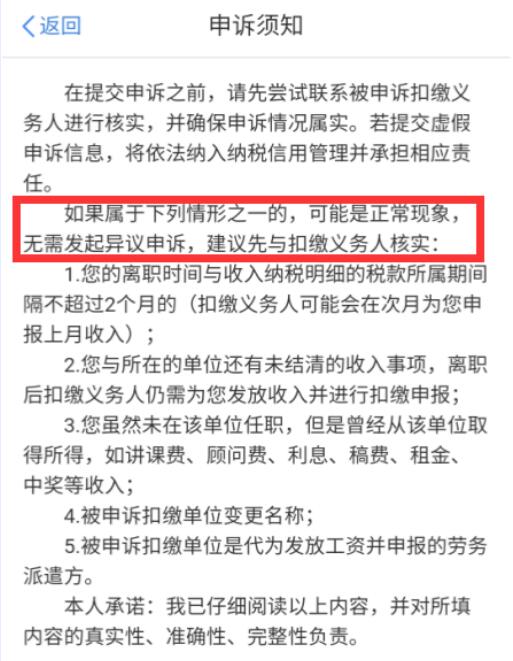

申诉须知如下:

(1)如您从未取得该笔收入,可发起申诉,该收入将暂不并入年度汇算。

(2)如您的身份信息被冒用,且无法与对方单位取得联系,可以发起申诉。

(3)如您对该单位的其他申报明细也有疑异,可以通过批量申诉进行申诉,去批量申诉该申诉在提交申报后受理,申诉数据将不参与综合所得年度汇算申报。

(4)在提交申诉之前,请先尝试联系被申诉扣缴义务人进行核实,并确保申诉情况属实。若提交虚假申诉信息,将依法纳入纳税信用管理并承担相应责任。

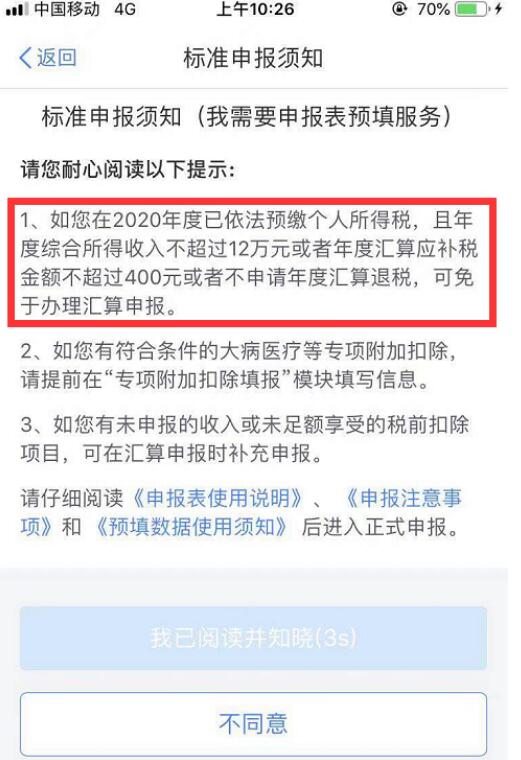

3、阅读申报须知

以“标准申报须知(我需要申报表预填服务)”为例,请仔细阅读《申报表使用说明》、《申报注意事项》和《预填数据使用须知》,等待几秒,点击“我已阅读并知晓”。

4、基本信息

进入申报界面,核对个人基本信息、选择或确认汇缴地,点击“下一步”。

【小贴士】

若对汇缴地有疑惑,可“查看汇缴地说明”,了解清楚后再进行选择。

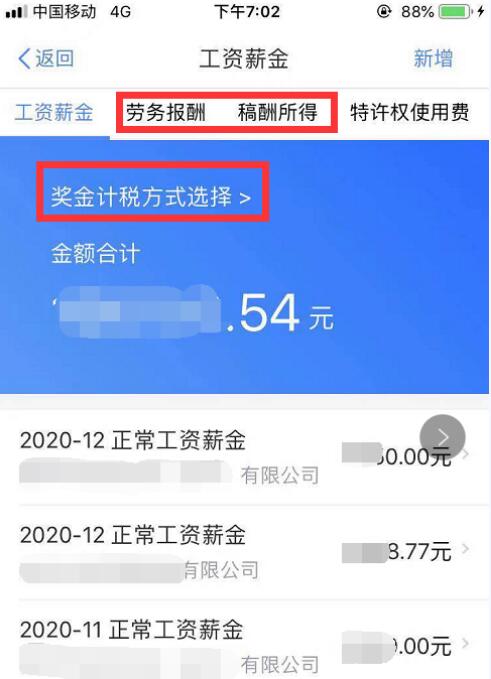

5、收入和税前扣除

进入收入和税前扣除界面,需要仔细核对综合所得收入、费用、免税收入和税前扣除等信息。

【小贴士】

(1)您可以在“工资薪金”项下的“奖金计税方式选择”中选择将单独计税的全年一次性奖金并入综合所得。当您变更全年一次性奖金的计税方式时,您的应纳税额一般而言会发生变化,请您留意。您可根据调整前后的变化情况,选择合适的计税方式。

(“收入”板块新增)

(2)如您有未申报的综合所得收入(劳务报酬所得、稿酬所得等),可以点击“劳务报酬”或“稿酬”模块,完善有关收入情况。

(“三险一金”专项扣除新增)

(其他扣除项目新增)

(捐赠扣除新增)

(捐赠扣除新增)

(3)如您有未足额享受的税前扣除项目(“三险一金”专项扣除、子女教育等六项专项附加扣除、年金等其他扣除项目、准予扣除的捐赠额),可以在对应模块填写信息。

6、核对信息

进入【收入】和【费用、免税收入和税前扣除】项目的核对,有无漏报或错误,核对无误后再进行下一步操作,点击“继续”。

7、税款计算

进入税款计算界面,根据上一步的收入及减除数据,显示应纳税额、减免税额和已缴税额,根据计算结果,左下方显示【应补税额】,点击“下一步”。

【小贴士】

应补税额=应纳税额-减免税额-已缴税额

(1)应纳税额

综合所得应纳税额=[总收入-(费用+免税收入+税前扣除)]*税率-速算扣除数

(2)减免税额

符合享受条件的减免税额合计金额。

需要注意的是,残疾、孤老和烈属取得综合所得办理年度汇算时,汇缴地与预缴地规定如果不一致,可以用预扣预缴地规定计算的减免税额与用汇算清缴地规定计算的减免税额相比较,按照孰高值确定减免税额。

(3)已缴税额

“已缴税额”为预缴时已申报税款,此处显示金额会因“奖金计税方式选择”的不同而发生相应变化。您在年度汇算中选择“单独计税奖金”的那笔奖金因不参与年度汇算,对应的税款无须调整,故不在“已缴税额”中显示。

个税精灵提醒,如果出现“已缴税额”为0,说明在2020年1月1日至2020年12月31日这段时间内,个税预扣预缴时已申报税额为0,没有缴税。数据是否正常,可以在个税精灵的税务咨询板块,咨询专业税务老师。

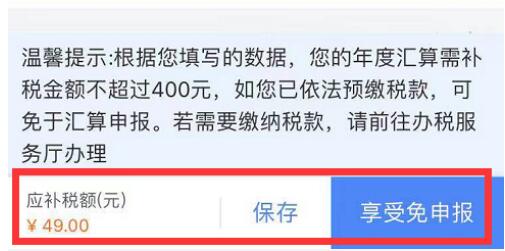

8、享受免申报

如您需要补税但年度综合所得收入不超过12万元,或者年度汇算需要补税金额不超过400元,且依法预缴税额的,点击“享受免申报”,确认提交。

9、补缴税款

申报成功,如果需要缴税,则跳转到申报成功—缴税页面,显示您需缴纳的税额,点击“立即缴税”。

在“确认缴税金额”页面,显示具体申报项目、税款所属期、缴款期限等信息,确认缴税后系统跳转到支付页面。

选择一种缴税方式,如没有签订“三方协议”,可选择银联卡支付、云闪付、微信等,点击“确定”,即可完成在线缴税。

【小贴士】

如果年度汇算需要补税(符合规定的免予汇算情形除外),应当在2021年6月30日前完成年度汇算申报并及时补缴税款,逾期将面临每日万分之五加收滞纳金。

2024年最新个税计算器

2024年最新个税计算器