新个税计算太复杂?一张表看懂“综合所得”个税计算方法!

发布时间:2020-01-16阅读数:40862

2018年10月起,我国开始个人所得税大改革,对中低收入群体来说,这是一份减税“福利”。然而,不少纳税人却吐槽:个人所得税计算方法太复杂、个人所得税计算公式看不懂.....今天,51个税就重点教大家如何算清这笔减税账!

新概念:“综合所得”指什么?

根据《个人所得税法》规定,下列各项个人所得,应当缴纳个人所得税:

(一)工资、薪金所得

(二)劳务报酬所得

(三)稿酬所得

(四)特许权使用费所得

(五)经营所得

(六)利息、股息、红利所得

(七)财产租赁所得

(八)财产转让所得

(九)偶然所得

51个税表示,工资、薪金所得、劳务报酬所得、稿酬所得和特许权使用费所得,合并为“综合所得”,按纳税年度合并计算个税。

新算法:“综合所得”怎么算?

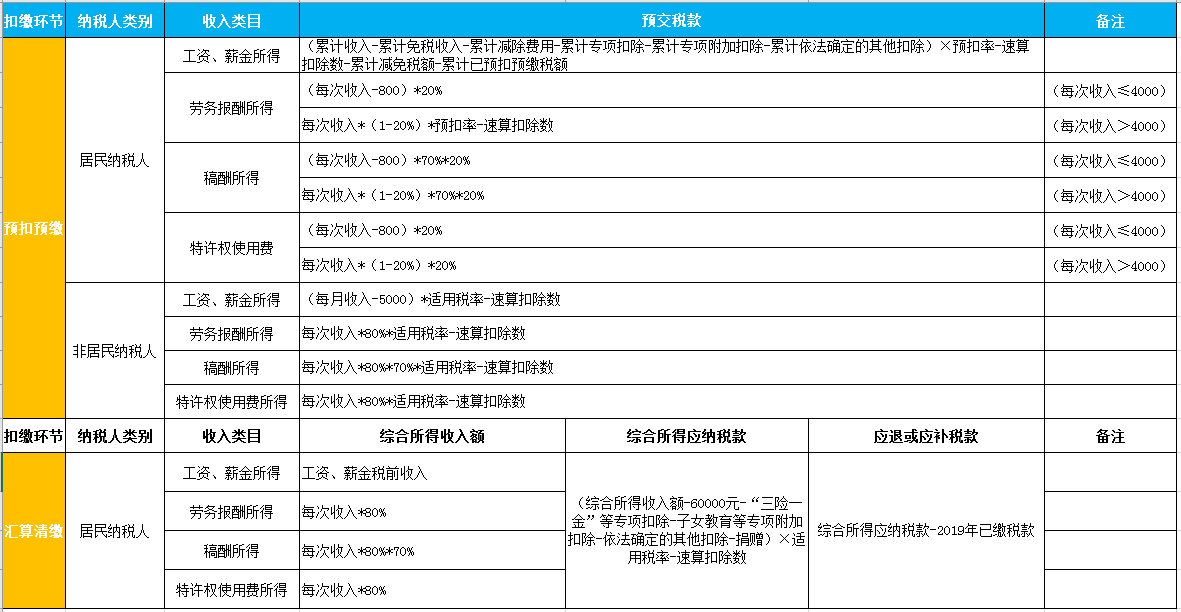

据了解,个税征管方式已经由过去按月、按次计税转变为——平时按月、按次预扣预缴,次年3月—6月汇算清缴。

所谓汇算清缴,简言之,就是在平时已经预扣预缴税款的基础上“查遗补漏,汇总收支,按年算账,多退少补”。

下面就分别介绍一下“预扣预缴税额”和“年度汇算应纳税额”的计算方法。

1、预扣预缴税额

(1)工资、薪金所得

关于工资薪金所得预扣预缴税款的算法,51个税真的不想讲太多。

原因是:太复杂,用手算,远远不如用“51个税计算器”来得快。

(2)劳务报酬所得

当劳务报酬收入≤4000元时,应预扣预缴税额=(收入-800)×20%

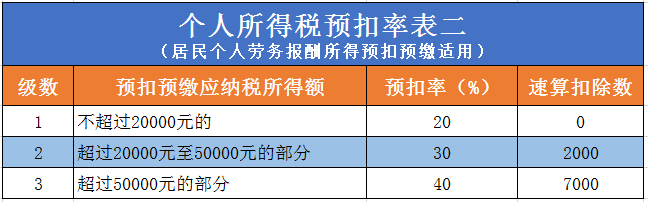

当劳务报酬收入>4000元时,应预扣预缴税额=收入×(1-20%)×适用税率-速算扣除数

(3)稿酬所得

当稿酬收入≤4000元时,应预扣预缴税额=(收入-800)×70%×20%

当稿酬收入>4000元时,应预扣预缴税额=收入×(1-20%)×70%×20%

(4)特许权使用费所得

当特许权使用费收入≤4000元时,应预扣预缴税额=(收入-800)×20%

当特许权使用费收入>4000元时,应预扣预缴税额=收入×(1-20%)×20%

2、年度汇算应纳税额

根据政策规定,“综合所得”是实行按年计税的,所以,年度终了,纳税人需要将工资薪金所得、劳务报酬所得、稿酬所得和特许权使用费所得的全年收入和可以扣除的费用进行汇总,收入额减去费用、扣除后,适用3%—45%的综合所得年度税率表,计算全年应纳个税。

具体的计算公式如下:

综合所得应纳税额=(综合所得收入额-60000元-“三险一金”等专项扣除-子女教育等专项附加扣除-依法确定的其他扣除-捐赠)×适用税率-速算扣除数

51个税提醒,“综合所得收入额”的计算方法如下:

(1)工资薪金所得:全部工资薪金税前收入

(2)劳务报酬所得:全部劳务报酬税前收入×(1-20%)

(3)稿酬所得:全部稿酬税前收入×(1-20%)×70%

(4)特许权使用费所得:全部特许权使用费税前收入×(1-20%)

另外,“三险一金”等专项扣除情况,可以在“支付宝—城市服务—社保查询/公积金查询”里面查看个人每个月缴纳的三险一金标准,再相加计算,便能得到一整年的缴费金额。

或者直接查看单位每月给发的工资条,里面也有相关缴费标准介绍。

如有疑问,还可直接向单位财务人员咨询。

六项专项附加扣除情况,是“因人而异”的。

具体的扣除标准如下:

(1)子女教育:每个子女每月1000元的标准定额扣除

(2)继续教育:学历(学位)继续教育每月400元定额扣除;职业资格继续教育每年3600元定额扣除

(3)大病医疗:个人负担超过1.5万元的部分每年限额8万元

(4)首套房贷款利息:每月1000元的标准定额扣除

(5)住房租金:最高每月定额扣除1500元

(6)赡养老人:独生子女每月按2000元的标准定额扣除

需要注意的是:其他扣除和捐赠这两项,用到的纳税人比较少,因此,51个税不做详细介绍,如有疑问,请关注“51个税管家公众号”!

2024年最新个税计算器

2024年最新个税计算器