汇算清缴必备!工资薪金税前扣除常见误区,90%都踩坑了!

发布时间:2021-07-16阅读数:50550

汇算清缴就像是给公司进行一年一度的大扫除,通过汇算清缴,企业需要对过去的一年进行盘点,算算企业挣了多少钱?该缴多少税?因此汇算清缴的工作十分重要。企业所得税税前扣除的内容比较庞杂,稍不留神就容易出错。

针对容易出错的工资薪金税前扣除问题,51个税税姐精心整理了几个常见的案例,大家可以做个参考,避免踩坑:

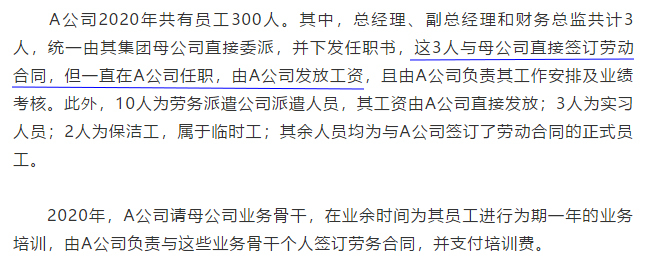

常见误区一:工资薪金扣除对象为跟企业签订合同的员工

案例详情:

案例分析:

1. 对于A公司来说,总经理、副总经理和财务总监3人,符合税法规定的“在本企业任职”条件,A公司支付的报酬部分属于支付的工资薪金,可以税前扣除;

2. 业务骨干不在A公司任职和受雇,属于外部单位人员,签订的是劳务合同。A公司相应的培训费支出做劳务处理,不得作为工资薪金税前扣除;

3. 其余签订劳动合同的正式员工,A公司向其支付的工资属于企业工资薪金,可以税前扣除;

4. 案例中的临时工需要区分为具有雇佣关系的临时人员和非雇佣关系的临时人员,企业支付给具有雇佣关系的临时人员的工资报酬,准予计入工资、薪金总额在所得税税前扣除;企业支付给非雇佣关系的临时人员的劳务报酬,可以依据合法有效的发票凭证作为企业的成本费用在所得税税前扣除;

5. 劳务派遣员工也需要特别留意,按照协议(合同)约定直接支付给劳务派遣公司的费用,应作为劳务费支出;直接支付给员工个人的工资,应作为工资薪金支出,准予计入企业工资薪金总额的基数。本案例中的情况为直接支付给个人,可作为工资薪金支出税前扣除;

6. 企业支付给实习生的工资,若以“工资薪金所得”代扣代缴个人所得税的,在企业所得税税前扣除时应以内部凭证作为税前扣除凭证,内部凭证是指企业自制用于成本、费用、损失和其他支出核算的会计原始凭证,例如:工资表、签收表、转账单据等。

常见误区二:今年支付了上年的工资奖金,汇算清缴记入了上年度

案例详情:

案例疑问点:

2020年的年终奖,2020年计提,2021年发放、申报个税,个人所得税汇算清缴应计入哪年?

官方回复:

2021年实际发放的奖金,应在实际发放次月十五日内办理扣缴申报,如选择并入综合所得计税,参与2021年度个人所得税汇算清缴。

相关补充:

涉及跨年度支付有2种情况:

1. 上年度计提,在次年的5月31日前实际支付;

2. 上年度计提,在次年5月31日后实际支付。

同样都是税前扣除,有的人认为跨年了但是在汇算清缴前支付的可追溯到汇缴年度扣除;如果是在汇算清缴期结束后支付的,在实际发放年度扣除。

观点一:《国家税务总局关于企业工资薪金和职工福利费等支出税前扣除问题的公告》(国家税务总局公告2015年第34号,以下简称34号公告)第二条规定,企业在年度汇算清缴结束前向员工实际支付的已预提汇缴年度工资薪金,准予在汇缴年度按规定扣除。

观点二:与上述官方回复出发点一致,企业汇算清缴后发放以前年度的工资薪金,可以在实际发放的当年税前扣除。理由是《企业所得税法实施条例》第三十四条规定,强调是“每一纳税年度支付”,没有规定具体哪一个年度计提,因此应在实际发放的当年税前扣除。

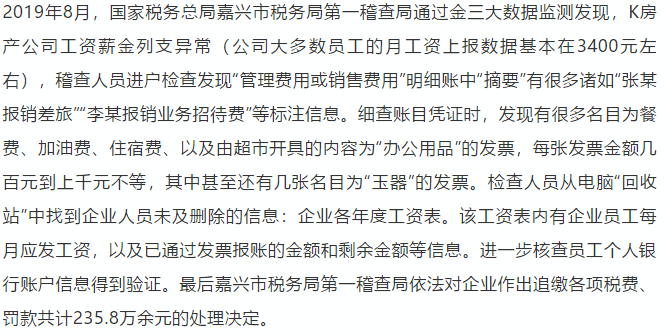

常见误区三:公司要求员工找发票抵工资奖金,用这部分工资税前扣除

案例详情:

案例分析:

这样的操作很普遍,员工上交的发票可以用来作为公司的成本从利润中扣除,这样公司税金同样也可以免去部分,这样就降低了公司的运营成本,提高了实际利润。对个人来说,也减少了一部分个人所得税,看似“双赢”。实际上,员工以月收入获得的社会保障如社会保险、公积金、产假工资等,这些都只会依据账面的工资数来核算,发票抵扣的工资不核算在内,相关保障将大幅缩水。

从税务的角度,这也直接导致了国家税源的流失。案例中的发票非企业日常经营中真实发生的业务,是不得扣除的。强行扣除只会让企业的税务风险增加,财务人员也会担心税务的随时稽查,百害而无一利。

汇算清缴关乎每个企业和个人的切身利益,既要争取合理合规的相关优惠,同时也不要去踩红线!如有更多税务咨询,欢迎联系51个税——托管云或者关注【51个税管家】公众号!

2024年最新个税计算器

2024年最新个税计算器