股东分红个人所得税怎么缴纳?股东分红税率是多少?

发布时间:2020-07-08阅读数:38980

很多纳税人都知道,不少公司会选择年底给股东分红。那么股东分红个人所得税怎么缴纳呢?股东分红适用的个人所得税税率又是多少呢?

今天,51个税就来详细说一说,股东分红个人所得税的相关事项。

在开始今天的文章前,有一点需要大家明晰,股东分为机构股东和个人股东,这里既然讨论个人所得税缴纳情况,就只讨论个人股东的缴税情况。

一、基本计税原理

一般情况下,股东分红属于个人所得税的利息、股息、红利所得。

二、税法依据

《中华人民共和国个人所得税法》第二条规定:下列各项个人所得,应当缴纳个人所得税:(一)工资、薪金所得;(二)劳务报酬所得;(三)稿酬所得;(四)特许权使用费所得;(五)经营所得;(六)利息、股息、红利所得;(七)财产租赁所得;(八)财产转让所得;(九)偶然所得。

三、计算公式

应纳税所得额=每次获得的分红收入

应纳税额=应纳税所得额*适用税率=每次收入额*20%

四、情况甄别

1、法人股东和自然人股东

个人股东分为法人股东和自然人股东。其中自然人股东分红要缴纳个人所得税,法人股东不需要缴纳个人所得税。

2、员工股票分红

员工因任职受雇持有公司少量股份而获得由企业发放的分红,应当计入工资薪金所得,缴纳个税。

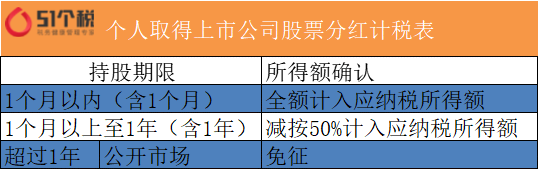

3、上市公司分红

个人持有上市公司股票而取得的分红,视持股期限缴纳个人所得税。

51个税提醒,个人持有的上市公司限售股票,解禁获取的的股息红利,按照上述规定计算纳税,持股时间自解禁日起计算;解禁前取得的股息红利继续暂减按50%计入应纳税所得额,适用20%税率缴纳个人所得税。

总得来说,股东分红的缴税方式并不复杂,一般的公司个人股东分红,可以直接认定为利息、股息、红利所得,将分红取得的收入额全额计入应纳税所得额,扣除20%就是应纳税额了。

51个税提醒大家,股东分红金额过高,很多股东就会考虑进行税务筹划,降低税率。但进行税务筹划时,一定要选择合理合规的筹划方式,否则将会面临罚款、降低税务信用等税务风险。

2024年最新个税计算器

2024年最新个税计算器